いやー

本当にコロナショック来ちゃいましたね!

いつか来ると思い予想はしていましたが、本当にくるとやっぱり恐ろしいですね

ポジションをお持ちの投資家の皆様の中には、眠れぬ夜をお過ごしの方もいらっしゃるのではないでしょうか?

さて、恒例のポートフォリオの公開ですが

本来は月末のところですが、これだけ相場が動いているのでちょっと早めに公開しようと思います。

私のポートフォリオももちろん、コロナショックの影響を受け、

絶賛、メシウマ、含み損祭り開催中でございます!

それでは行ってみましょう!

目次

2020年3月24日時点ポートフォリオ

| 種別 | 銘柄 | 保有数量 | [単位] | 平均取得価額 | 現在値 | [単位] | 時価評価額[円] | 評価損益[円] | 評価損益[%] |

| 国内株式 | 旭化成 | 500 | 株 | 960.34 | 677.2 | 円 | 338,600 | -141,572 | -29.48 |

| 国内株式 | 三菱ケミカルHLDGS | 1,300 | 株 | 732.29 | 622.2 | 円 | 808,860 | -143,125 | -15.03 |

| 国内株式 | ブリヂストン | 100 | 株 | 4,017.27 | 3,120.00 | 円 | 312,000 | -89,727 | -22.33 |

| 国内株式 | インターワークス | 900 | 株 | 548.03 | 448 | 円 | 403,200 | -90,034 | -18.25 |

| 国内株式 | 小松製作所 | 200 | 株 | 2,242.94 | 1,678.00 | 円 | 335,600 | -112,989 | -25.18 |

| 国内株式 | FPG | 500 | 株 | 1,028.91 | 509 | 円 | 254,500 | -259,959 | -50.53 |

| 国内株式 | 蝶理 | 300 | 株 | 1,590.05 | 1,460.00 | 円 | 438,000 | -39,015 | -8.17 |

| 国内株式 | 三井物産 | 300 | 株 | 1,675.82 | 1,487.50 | 円 | 446,250 | -56,496 | -11.23 |

| 国内株式 | 三菱商事 | 200 | 株 | 2,587.16 | 2,309.50 | 円 | 461,900 | -55,532 | -10.73 |

| 国内株式 | 三菱UFJフィナンシャルG | 1,000 | 株 | 507.25 | 417 | 円 | 417,000 | -90,252 | -17.79 |

| 国内株式 | オリックス | 300 | 株 | 1,596.23 | 1,304.50 | 円 | 391,350 | -87,519 | -18.27 |

| 国内株式 | 三菱UFJリース | 900 | 株 | 572.32 | 509 | 円 | 458,100 | -56,990 | -11.06 |

| 国内株式 | 東京海上HD | 200 | 株 | 5,442.94 | 4,664.00 | 円 | 932,800 | -155,788 | -14.31 |

| 国内株式 | KDDI | 400 | 株 | 2,860.11 | 3,018.00 | 円 | 1,207,200 | 63,153 | 5.52 |

| 国内株式 | NTTドコモ | 400 | 株 | 2,705.00 | 3,108.00 | 円 | 1,243,200 | 161,200 | 14.89 |

| 米国株式 | VYM | 120 | 株 | 94.4691 | 60.97 | USD | 807,584 | -437,849 | -35.15 |

| 投資信託 | eMAXIS Slim 先進国株式インデックス | 737,462 | 口 | 13,128.41 | 9,404 | 円 | 693,509 | -274,661 | -28.36 |

| 投資信託 | eMAXIS Slim 先進国株式インデックス | 7,134 | 口 | 12,907.20 | 9,404 | 円 | 6,709 | -2,499 | -27.14 |

| 外貨預り金 | 米ドル | 67.59 | USD | – | 110.38 | – | 7,460.00 | – | – |

| 合 計 | -1,869,654 |

| 売却益(キャピタルゲイン) | 175051 |

| 入金済配当(インカムゲイン) | 188620 |

| 評価損益 | -1869654 |

| トータルリターン | -1505983 |

ガーン!

トータルで約150万円の含み損となってしまいました。

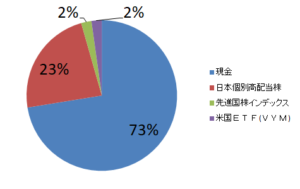

株や投資信託、ETFの評価額が下がった分、現金のウェイトが上がってしまった。

こうなることは予想していたとはいえ、実際に含み損の数字を見るのは気分いいものではないです。

ほぼ全ての銘柄が含み損の中、NTTドコモ、KDDIの携帯キャリアのみ何とかプラスを保っています。

たしかにコロナウィルスで携帯を解約する人はいないし、これから5Gも始まりますから、下がる要素があまりないんでしょう。

しかし、いまから少なくても半年から1年はさらに株価は下落するでしょうから、最大いくら含み損がでることやら?

5月18日に内閣府から発表予定の、2020年1-3月期四半期別GDP速報では恐らく、年換算10%以上のマイナスとなる可能性が高いでしょうし、

企業の3月末決算の数字では具体的な悪影響が出てくるでしょう。

各企業とも、来季予想はかなり慎重な数字を立ててくるでしょうから、ファンダメンタルは相当悪い数字がでてくるでしょう。

最近の株価の下落は、ある程度そのあたりの予想も織り込んでの下げだとは思いますが、どこまで織り込まれているかなんて私にはわかりません。

オリンピックの延期もほぼ確定のようですし、しばらくは株価が上がる未来が想像つかないところです。

こんな状況の中、

いつもの私は過去の自分に対して、あの時こうしておけばよかった

とか、後悔ばかりですが

去年の10月の自分に対してだけは

猛烈に褒めてあげたい!

なぜなら、去年の10月に、70%のポートフォリオを占めていた日本個別株を、利益確定後、30%以下まで整理して

キャッシュポジションを70%まで上げて暴落への備えをしていたからです。

去年の10月の俺、グッドジョブ!

いやー

70%のポジションを持ったまま、このコロナショックを食らっていたら、きつかったですねー

資産が元に戻るまで10年はかかるのではないでしょうか?

しかしながら、今、キャッシュポジションが高めの投資家にとっては、

これから一生に一度あるかどうかのチャンスが到来してくると思います!

何故去年の10月の私が暴落を予想し、キャッシュポジションの比率を高めたかというと

理由は2つです

- リーマンショックを経験していた

- 去年の8月14日、逆イールドが発生

一つずつ

解説していきます

リーマンショックの経験

リーマンショック発生当時(2008年9月15日)

今から12年前

当時私は33歳、某財閥系不動産管理会社の渋谷支店に勤務しておりました。

高級マンションの管理運営にも関わっていたため、家賃が数十万、下手したら百万以上するマンションの入居者の属性を知りうる立場にありました。

リーマンショック発生前、外資系投資会社の方は、ものすごく羽振りがよかったのを覚えています。

実際、リーマンブラザーズや、メリルリンチ証券(後にバンクオブアメリカに救済買収された)にお勤めの方は、当時の私より若い方でも、家賃数十万円のマンションに法人契約で居住されていました。

私もクライアントの中でリーマンブラザーズにお勤めの方を何人か、知っていたのであの人、どうするんだろうなーと心配していたのを覚えています。

ま、外資系投資会社に入れるような人は、元々がとてつもなく優秀な方ばかりなので皆さん、新天地で活躍されていることと思います。

当時の私は、一応株式投資はしていたのですが

投資手法はというと、日本株のスイングトレードで、ある程度ボックス相場の中で自分が予想した株価より上がったら売って、下がったら損切りするといった感じでした。

こんな手法でしたので、ボックス相場や、右肩上がりの相場では損はしにくいのですが、

リーマン級の暴落にはなすすべもない状態でした。

200万くらい株を持っていて、含み損80万くらいで初めての暴落のショックに耐え兼ね、損切りしたのを覚えています。

そんな私ですので、ひとたびリーマンショック級の暴落がくると、株の価値は半分以下になることがありうることを十分身に染みて理解していました。

それからしばらくは株式投資にこりて、不動産投資の勉強を開始しました。

思えば、当時の苦い経験がようやく今、役立ったと思うと感慨深いです。

そう考えれば、投資では常にある程度のポジションをとっていた方が、より経済活動に興味が沸くのでいいかもしれません。

相場の中にいるのと外にいるのとでは、得られる経験値が全く違いますし、投資への本気度が段違いだと思います。

2019年8月14日 逆イールド発生

逆イールドとは米国債の2年債と10年債の利回りの逆転現象を指します。

通常、金利は保有期間が長ければ長いほど高くなり、保有期間が短ければ下がります。

保有期間が長いほど、リスクが高まるので当然のことです。

この長期と短期の金利が逆転することを逆イールドといいます。

景気後退が懸念されているときに、安全資産とされる米国長期債が人気となり大きく買われ、長期債の利回りが大きく下がることで発生するといわれています。

過去の歴史では逆イールド発生後、1年から2年で100%の確率で景気が後退しています。

直近では1990年のバブル崩壊、2001年のITバブル崩壊、2008年のリーマンショック

大体10年おきに発生し、全て景気後退の約1年半前に発生しています。

そのため、2019年8月の1年半後というと、2021年2月頃に次の景気後退が始まるのではないかと予想していました。

それまでに、オリンピック、米国大統領選の2大イベントもあるし、2020年11月の大統領選までは株価は上がり続け、その後に暴落に転ずると思っていました。

しかしコロナウィルスという重大な不確定要素の発生が、早めに暴落のスイッチを押してしまったようです。

過去の歴史では逆イールドは100%景気後退のシグナルとなっていたので

今回も100%そうなるかは当時わかりませんでしたが、少なくとも景気後退が発生してもいいような備えはしておこうと思い、キャッシュポジションの比率を高めました。

ドルコスト平均法による積立インデックス投資の利点

結果から言えば、キャッシュポジションを100%にしておけば一番良かったのですが、流石にそこまでの確信は持てませんでした。

ある程度、ポジションを下げておけば、景気後退が来なければそれはそれで順調に資産が増えていいですし、

万が一、暴落がきたら絶好の仕込み場になるなと思っていました。

そんなわけで、少なくても数年は含み損は抱えますが、これまで通り

愚直に毎月10万円を全世界株式へのインデックス投資

年120万円を米国高配当ETFに投資していく方針に変更はありません。

長期的にはコロナウィルスはいつか鎮静化しますし、景気は必ず循環します。

世界経済は今まで通り緩やかに成長していくことは確実と思っています。

日本には期待してませんが・・・

歴史が過去を踏襲するのであれば、今後5年でプラ転、10年後には資産倍増となるはずです。

過去の歴史上あり得なかった状況が万が一発生し、資産がプラ転しないのであれば、私の人生、運がなかったと潔く諦めます。

コメントを残す